Cum să adăugați un bonus unic la 1s. Calculul primei pentru trimestrul din lunile enumerate

Trimite acest articol pe mailul meu

Acumularea unei prime în 1C ZUP este o operațiune standard prevăzută de program. Pentru a acumula o primă în 1C ZUP, trebuie să efectuați câțiva pași simpli, pe care îi vom lua în considerare în acest articol.

Bonusurile acordate angajaților sunt plăți de stimulare (articolul 129 din Codul Muncii al Federației Ruse), organizațiile își răsplătesc angajații conștiincioși. Organizațiile au dreptul de a dezvolta în mod independent diverse sisteme de planificare, indicatori și condiții pentru plata bonusurilor, pe care le introduc angajaților - prin semnarea ordinelor, a unui contract colectiv etc.

Stimulentele pentru angajați sunt incluse în fondul de salarii, iar în ciuda faptului că art. 136 din Codul Muncii al Federației Ruse obligă organizațiile să stabilească anumite date pentru plata salariilor; aceste cerințe nu se aplică bonusurilor. Dreptul de a efectua bonusuri pentru angajații companiei în mod independent termenele limită, în funcție de condițiile specifice de îndeplinire a indicatorilor de bonus, precum și de o evaluare a indicatorilor de performanță, de exemplu, pentru anul de raportare (Scrisoarea Ministerului Muncii din 14 februarie 2017 Nr. 14-1 / OOG-1293, din data de 19 septembrie 2016 Nr. 14-1 / V-889) . Principalul lucru este să stabiliți procedura de plată a stimulentelor într-o prevedere privind bonusurile, un ordin sau un contract colectiv (de muncă), de exemplu. angajații ar trebui să înțeleagă pentru performanța cărora indicatori, atingerea rezultatelor muncii companiei, vor primi plățile de stimulare cuvenite.

Vă rugăm să lăsați subiectele care vă interesează în comentarii pentru ca experții noștri să le poată analiza în articole-instrucțiuni și în instrucțiuni video.

Nu uitați că orice plăți în favoarea angajaților, cu excepția cadourilor mai mici de 4.000 de ruble, reprezintă baza impozitului pe venitul personal (clauza 1, articolul 210 din Codul fiscal al Federației Ruse). Trebuie să transferați impozitul pe venitul personal reținut:

în ultima zi a lunii pentru care a fost acumulat stimulentul, conform sumelor din cadrul relațiilor de muncă,

în ziua plății stimulentelor pentru venituri care, în conformitate cu Codul Muncii al Federației Ruse, nu fac parte din salariu.

Această poziție a Ministerului Finanțelor al Federației Ruse este stabilită prin scrisoarea din 04.04.2017 Nr. BS-4-11 / [email protected]

În ceea ce privește primele de asigurare, este mai sigur să includeți toate primele în baza de calcul a primelor de asigurare. Acest lucru se datorează faptului că, înainte de încetarea legii din 24 iulie 2009 nr. 212-FZ, există un ambiguu practica de arbitraj iar instanțele nu au ajuns cu o decizie unanimă cu privire la această problemă. În același timp, autoritățile de reglementare sunt fără echivoc că bonusurile angajaților sunt supuse primelor de asigurare (Scrisori ale Ministerului Finanțelor al Federației Ruse din 07.02.2013 Nr.02.09.2013 Nr.17-3/1450). Excepție fac bonusurile plătite la momentul concedierii angajaților pentru orice vacanță (clauza 1, clauza 1, articolul 420 din Codul Fiscal al Federației Ruse, clauza 1, articolul 20.1 din Legea nr. 125-FZ din 24 iulie 1998 ).

În scopul contabilizării impozitului pe venit, sunt recunoscute cheltuielile cu stimulentele angajaților (clauza 4 a articolului 272, clauza 1 a clauzei 3 a articolului 273 din Codul fiscal al Federației Ruse):

cu metoda de angajare - în luna acumulării lor,

în numerar, în luna plății acestora.

Dacă luăm în considerare plățile de stimulare către angajații pensionari, atunci costurile acestora pot fi luate în considerare și în scopul impozitului pe venit, dar cu o serie de condiții (clauza 1, articolul 252, clauza 2, articolul 255, clauzele 1, 21, 22 articolul 270 din Codul fiscal al Federației Ruse, Scrisoarea Ministerului Finanțelor al Federației Ruse din 2 octombrie 2005 nr. 03-0304/1/294):

fixare prin document normativ local,

datorita indeplinirii anumitor indicatori de productie,

documentate și justificate economic,

sursa plăților nu este profitul net, venitul vizat.

Să trecem la întrebarea principală, cum se calculează prima în 1 C ZUP. Instrumentul pentru acumularea plăților de stimulente se află în fila „Salariu”, apoi selectați linkul „Bonusuri”

Când deschideți un marcaj, apar toate documentele de acumulare similare

Apoi trebuie să selectați „Tipul de premiu”. Programul predetermina 2 tipuri, dar în practică, dacă este necesar, puteți crea tipuri suplimentare

Se determină perioada pentru care are loc acumularea

Selectăm perioada de la 01.04.2018 la 30.06.2018 (Q2), iar apoi, făcând clic pe butonul „Selectare”, vom vedea doar acei angajați care au lucrat în această perioadă.

Stabiliți valoarea primei

Această sumă va fi alocată automat fiecărui angajat

Dacă există angajați care trebuie să modifice valoarea angajamentelor, atunci datele sunt ajustate manual

După aceea, verificăm vizual și verificăm documentul.

Făcând clic pe butonul „Imprimare”, puteți genera comenzi pentru semnătură de către șeful și familiarizarea angajaților.

O echipă de programatori 1s cu experiență:

De la 5 minute timp de răspuns la sarcini urgente, chiar și în weekend și sărbători.

Peste 30 de programatori cu până la 20 de ani de experiență în 1C.

Realizăm instrucțiuni video pentru sarcinile finalizate.

Comunicare live prin orice mesageri convenabil pentru client

Controlul executării sarcinilor dumneavoastră printr-o aplicație special dezvoltată

Parteneri oficiali ai 1C din 2006.

Experiență de automatizare de succes firme mici la marile corporații.

99% dintre clienți sunt mulțumiți de rezultate

În acest articol, experții 1C vorbesc despre configurarea în„1C:ZUP 8” rev.3tipuri de calcul a primelor - coduri pentru tipurile de impozit pe venitul personal și categoriile de venit în cazul plății unui bonus lunar, un bonus unic și un bonus aniversar (plătit din profitul companiei) pentru reflectarea corectă în raportarea impozitului pe venitul personal .

Cum se configurează „1C: Managementul salariilor și resurselor umane 8” ediția 3 pentru a reflecta corect diferitele cazuri de salariat care primește un bonus la calculul impozitului pe venitul 6 persoane, ținând cont de deducerile standard din impozitul pe venitul personal.

Coduri de venit pentru contabilitate premium

Ordinul nr. ММВ-7-11/ din 22 noiembrie 2016 [email protected] Serviciul Fiscal Federal al Rusiei a aprobat coduri de venit: 2002 și 2003 pentru a contabiliza primele.

Necesitatea împărțirii primei în venituri cu codul 2002 și 2003 ridică întrebarea ce se înțelege prin cuvântul „primă”.

Din punctul de vedere al Codului Muncii (articolul 129), bonusul este unul dintre tipurile de plăți stimulative pentru salarii. Articolul 135 din Codul Muncii al Federației Ruse, care reglementează stabilirea salariilor, prevede că sunt stabilite sisteme de bonusuri. contractele colective, acorduri, reglementări locale în conformitate cu dreptul munciiși alte acte juridice normative care conțin norme dreptul muncii. Articolul 191 din Codul Muncii al Federației Ruse enumeră bonusul ca unul dintre stimulentele pentru muncă. Alte mențiuni în Codul Muncii nu există niciun cuvânt „primă” și, prin urmare, toate bonusurile atribuite în conformitate cu Codul Muncii al Federației Ruse sunt legate de remunerație.

Deci, ordinul Serviciului Fiscal Federal al Rusiei a împărțit toate primele în prime cu codul:

- 2002 - suma primelor plătite rezultatele producțieiși alți indicatori similari prevăzuți de legislație Federația Rusă, contracte de munca(contracte) și (sau) contracte colective (plătite nu în detrimentul profiturilor organizației, nu în detrimentul motiv special sau venituri alocate);

- 2003 - sume de remunerare plătite din profiturile organizației, fondurile cu destinație specială sau veniturile alocate.

Se înțelege că recompensele plătite din profit nu sunt alocate pentru realizările muncii, ci sunt programate să coincidă cu aniversări și sărbători, să încurajeze sportul sau alte succese creative. Dacă în local reguli care reglementează astfel de remunerații, cuvântul „primă” nu este folosit, atunci astfel de plăți sunt legate de venituri cu codul 4800.

Într-o scrisoare din 07.08.2017 Nr. SA-4-11 / [email protected] Serviciul Fiscal Federal al Rusiei a clarificat că remunerația cu codul de venit 2002 include bonusuri legate de salarii:

- sporuri plătite: conform rezultatelor muncii pe lună, trimestru, an;

- bonusuri unice pentru o sarcină deosebit de importantă;

- premii în legătură cu acordarea de titluri onorifice, cu acordarea premiilor de stat și departamentale;

- remunerație (bonusuri) pentru obținerea rezultatelor de producție;

- prime plătite instituţiile bugetare;

- alte premii similare.

Cu toate acestea, Hotărârea Curții Supreme a Federației Ruse din 16 aprilie 2015 nr. GK15-2718 alocă bonusuri în funcție de frecvență și stabilește că bonusurile legate direct de salarii trebuie plătite în același mod ca și salariu. Data primirii efective a veniturilor din aceste prime ar trebui considerată ca ultima zi a lunii pentru care se acumulează această primă. Astfel, Curtea Supremă a clarificat modul de calificare a primelor de performanță (cod 2002) care au o frecvență lunară.

Scrisoarea Ministerului de Finanțe al Rusiei din 29 septembrie 2017 Nr. 03-04-07 / 63400 răspunde la întrebarea despre data primirii efective a venitului bonusuri de producție(tot cu codul 2002) dar cu o frecvență diferită: o singură dată, trimestrial, anual. Pentru aceștia, data încasării efective a veniturilor este stabilită în ziua în care banii au fost trași de la casierie sau virati din contul curent al companiei pe cardul salariatului.

Cum se configurează tipurile de calcul de bonus în „1C: ZUP 8” ed. 3

Începând cu versiunea 3.1.5.170, în programul „1C: Salarizare și HR 8” ediția 3, au fost modificate setările pentru tipurile de calcul, care au ca Misiuni de acumulare ales Premiu. Data primirii efective a veniturilor pentru premiu este determinată în funcție de Categorii de venituri. Categoria de venit indicat în fișa tip calcul de pe filă Impozite, contributii, contabilitateși poate lua valorile:

- Salariu;

- ;

- Alt venit.

Pentru acumulare cu categorie de venit Salariu la fel de Datele încasării efective a veniturilor raportul 6-NDFL stabilește ultima zi a lunii pentru care s-a făcut această acumulare.

Pentru alte taxe Data primirii efective a venituluiîn raportul 6-NDFL, aceasta este ziua plății efective a venitului către angajat.

Categoriile disponibile pentru selecție sunt determinate de setări Tipul de venit pentru impozitul pe venitul persoanelor fizice. Dacă cardul Tipul de venit pentru impozitul pe venitul persoanelor fizice steagul stabilit Conform cu salariile, apoi Categoria de venit pot fi alese:

- Salariu;

- Alte venituri din activitatea muncii .

Dacă Tipul de venit pentru impozitul pe venitul persoanelor fizice nu Conform cu salariile(steagul nu este setat), atunci următoarele categorii sunt disponibile pentru selecție:

- Alte venituri din muncă;

- Alt venit.

Stabilirea unor tipuri de impozit pe venitul personal

Orez. 1. Stabilirea tipurilor de impozit pe venitul persoanelor fizice

Orez. 2. Ajustarea bonusului de performanță

Configurați categorii de venituri

Pentru bonusuri de performanță, setați Cod de venit„2002” și, în funcție de frecvența de premiere, selectați Categoria de venit din optiuni:

- Salariu;

- Alte venituri din muncă(vezi fig. 2).

Orez. 3. Stabilirea unui bonus plătit din profiturile organizației

Pentru bonusurile plătite din profiturile organizației, fondurile cu destinație specială sau veniturile alocate, trebuie stabilit Cod de venit 2003.

Având posibilitatea de a alege Categorii de venituri dintre următoarele opțiuni:

- Alte venituri din muncă;

- Alt venit(Vezi fig. 3).

Orez. 4. Document „Premiu”

Notă că specificarea categoriei în acest caz este importantă pentru alegerea cotei impozitului pe venitul persoanelor fizice pentru nerezidenți. Un impozit la o cotă de 13% pentru un astfel de bonus pentru nerezidenți în conformitate cu paragraful 3 al articolului 224 din Codul fiscal al Federației Ruse este calculat în program dacă Categorii de venituri - Alte venituri din muncă.

Să luăm în considerare exemple de stabilire a bonusurilor în programul „1C: Salariul și managementul personalului 8” ediția 3 și reflectând în calculul impozitului pe venitul 6-personal.

Exemplul 1

Primă lunară cu cod de venit„2002” și Categoria de venit„Plată” este taxată pe un document separat. Premiul este declarat lunar. Luna urmatoare careia se acumuleaza, in vederea determinarii Datele veniturilor efective– ianuarie 2018, indicat în câmp Lună(Fig. 4).

Prin urmare, în Secțiunea 2 a raportului 6-NDFL pentru primul trimestru al anului 2018, prima lunară pentru ianuarie este afișată în rândurile:

130: 10.000 de ruble

140: 936 rub.

Exemplul 2

Bonus unic cu cod de venit„2002” și Categoria de venit

Exemplul 3

Bonusul de aniversare al angajatului în valoare de 10.000 RUB, stabilit în conformitate cu recomandările de mai sus, a fost acumulat și plătit în perioada intercont din 15 februarie 2018

Premiul pentru aniversarea angajatului cod de venit„2003” și Categoria de venit„Alte venituri din muncă” se acumulează într-un document separat similar cu Exemplul 1.

În secțiunea 2 a raportului 6-NDFL pentru primul trimestru din 2018, prima unică pentru ianuarie este afișată în rândurile:

130: 10.000 de ruble

140: 936 rub.

Notă, în „1C: Salariul și managementul personalului 8” (rev. 3) nu se recomandă schimbarea categoriilor în setările de bonusuri acumulate anterior. Pentru a evita modificări în rapoartele deja generate, se recomandă crearea unor noi tipuri de calcule.

Editorial . La prelegerea „1C-Raportare pentru trimestrul I 2018 - nou în raportare, ce să căutați” din 29.03.2018, experții 1C au vorbit despre caracteristicile întocmirii rapoartelor pentru trimestrul I 2018, inclusiv stabilirea primelor . Vezi o parte a videoclipului „Caracteristici ale pregătirii” salariului „raportare în” 1C: Salariul și managementul personalului 8 „(rev. 3)”. Citeste mai mult -în 1C:ITS .

Buna ziua, Dragi vizitatori zup1c. În acest articol, vom vorbi despre acumularea primelor în 1C ZUP 3. Vom analiza modul în care sunt configurate tipurile de calcule pentru calcularea primei, care sunt caracteristicile din calcul și ce caracteristici noi ale ZUP edition 3 sunt prezente, care vă vor ajuta să configurați și să calculați prima cât mai comod posibil. Ca parte a acestei publicații, vom analiza următoarele opțiuni pentru premii:

- Bonus unic- o sumă fixă și o primă unică de o sumă fixă din orele lucrate;

- Procentul de primă (pentru luna precedentă) – vom lua în considerare trei opțiuni pentru implementarea calculului unei astfel de prime;

- Primă procentuală (trimestrul precedent) – aici vom lua în considerare o nouă caracteristică interesantă a 1C ZUP 3, care vă permite să determinați imediat lunile pentru care are loc acumularea în setările tipului de calcul;

De asemenea, vreau să vă atrag atenția că într-o publicație separată am luat în considerare problema calculării primei anuale (trimestriale) în 1C ZUP 8.3 proporțional cu orele lucrate:

Crearea de premii prin configurarea inițială a programului

✅

✅

✅

În primul rând, trebuie menționat că în 1C ZUP 3 documentul Premiu va fi disponibil dacă jurnalul angajamente există cel puțin un tip de calcul cu o atribuire Premiu pentru un document separat indicând tipul documentului Premiu.

Doar în acest caz apare documentul Premiu. Nu există un steag special pentru ca utilizatorul să conecteze bonusul în setările de salarizare.

Cu toate acestea, trebuie avut în vedere faptul că în 1C ZUP 3 există o setare inițială a programului (se începe când programul abia începe să funcționeze și informațiile și setările de bază nu au fost încă completate) și putem obține unele tipuri de angajări cu ajutorul acestuia. Puteți citi mai multe despre setările de bază pentru evidența personalului și statul de plată în articol.

În special, în această configurare inițială există un pas pentru definirea parametrilor de acumulare bonus lunar.

Putem stabili dacă se percepe o primă sau nu. Dacă este taxat, care: o sumă fixă sau un procent. De asemenea, este posibil să specificați câștigurile pentru care lună se calculează prima. De asemenea, puteți specifica codul impozitului pe venit. Pe baza acestor setări din referință angajamente vor fi create tipuri de angajamente adecvate pentru a calcula prima lunară.

În următorii pași, putem defini setările pentru tipurile de acumulare care vor fi utilizate pentru calcul bonusuri trimestriale.

Există și un pas pentru configurarea calculelor Primă anuală.

Și un pas de configurat Primă unică.

Primă unică (fixă)

Deci, să ne uităm la prima opțiune. Primă unică (fixă). Pe fila Principal stabilim acest tip de calcul Scopul acumularii: Premiu, Acumulare în curs: Conform unui document separatși înlocuit automat Tip de document: Premiu.

Acum să vedem documentul Premiu(Salariu - Bonusuri). Creați un document Premiu pentru a acumula un bonus unic. Alegeți tipul de calcul în el: Primă unică (fixă), selectați un angajat și completați indicatorul cuantumului bonusului. Dacă există mulți angajați în document și ar trebui să acumuleze aceeași sumă pentru toată lumea, atunci puteți completa indicatorul pentru toți angajații simultan folosind comanda Completați indicatorii.

Bonus unic (din orele lucrate)

Calcularea unei prime cu o sumă fixă este un caz destul de simplu, așa că acum să ne uităm la o opțiune mai interesantă. Bonus unic, care depinde de orele lucrate ale angajatului, i.e. atunci când se stabilește o sumă fixă, dar dacă salariatul nu și-a lucrat integral luna, atunci aceasta se recalculează proporțional cu timpul lucrat.

De asemenea, acest tip de calcul Scopul acumularii: Premiu, dar această acumulare va fi efectuată numai dacă se introduce valoarea indicatorului (prop Acumulare în curs). Și bifați caseta de lângă indicator ( Suma premium unică), la introducerea căruia se va percepe o primă, i.e. dacă acest indicator este introdus pentru luna curentă, atunci prima va fi calculată în document.

Acest indicator nu este predefinit, așa că va trebui să-l creați singur. Puteți crea un indicator, fie în fereastra de editare a formulei unui tip de calcul personalizat, fie direct în referință Indicatori de salarizare(secțiunea de meniu Setare).

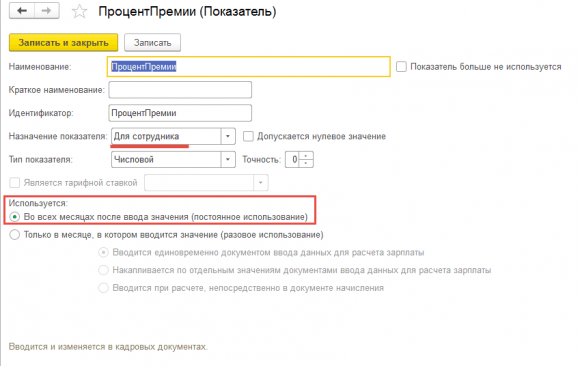

În setările indicatorului, setați următoarele valori pentru detalii

- Scopul indicatorului este Pentru un angajat,

- Tipul indicatorului Numeric

- Setați casete de selectare Numai în luna în care este introdusă valoarea (utilizare unică)și caseta de selectare Introdus la un moment dat de documentul de introducere a datelor pentru salarizare

Aceste setări înseamnă că indicatorul va fi introdus pentru fiecare angajat separat, la un moment dat pentru o anumită lună.

Indicatorul este introdus pentru angajații care trebuie să acumuleze un astfel de bonus lunar printr-un document Date pentru salarizare. Astfel, dacă nu o facem pentru angajat, atunci bonusul nu va fi luat în considerare în mod corespunzător.

✅ Seminar „Hack-uri de viață pentru 1C ZUP 3.1”

Analiza a 15 hack-uri de viață contabilă în 1s zup 3.1:

✅ LISTA DE VERIFICARE pentru verificarea salariilor în 1C ZUP 3.1

VIDEO - autoverificare lunară a contabilității:

✅ Salarizare în 1C ZUP 3.1

Instrucțiuni pas cu pas pentru incepatori:

Acum luați în considerare formula din setările tipului de acumulare. Cuantumul bonusului se înmulțește cu orele lucrate și se împarte la norma de zile. Astfel, bonusul se calculează proporțional cu orele lucrate.

Acum să vedem cum să introduceți informații pentru calcularea acestei prime. Aceste informații vor fi introduse prin jurnalul de documente Date pentru salarizare (Salariu - Date salarii). În acest jurnal, faceți clic pe creați și selectați formularul de introducere - Suma primei unice. Prin acest formular, putem stabili unui angajat orice bonus.

Pentru ca acest formular să apară în jurnalul de documente Date pentru salarizare, trebuie creat în secțiune Configurare - Șabloane de introducere a datelor sursă. Trebuie să introduceți un nume și să selectați indicatorul care va fi introdus prin acest formular.

Pentru a face posibilă introducerea unui indicator pentru mai mulți angajați simultan într-un document, pe filă În plus trebuie să bifezi caseta Documentul folosește mai mulți colaboratori.

Pentru ianuarie în document Date pentru salarizare a făcut angajatului Ivanov un bonus în valoare de 5.000 de ruble.

Cu toate acestea, acest angajat nu a lucrat pe deplin în ianuarie. Document Salarizare și contribuții pentru luna ianuarie, sporul salariatului a fost calculat proportional cu orele lucrate. Salariatul a lucrat 15 zile, iar norma lui luna aceasta conform programului este de 18 zile.

Totodată, vreau să remarc că am putea înființa această primă astfel încât calculul să aibă loc în document Premiu, indicând că acumularea este efectuată: Conform unui document separat.

Cu toate acestea, prima opțiune de setare, în care prima este calculată în document Salarizare și contribuții mai de preferat, deoarece toate informațiile despre absențe sunt introduse exact în momentul completării documentului Salarizare și contribuții.

Primă procentuală (pentru luna curentă)

Considera următoarea vedere bonus, care se percepe ca procent din câștiguri (de la o anumită bază de calcul).

Există mai multe opțiuni aici. În primul rând, putem calcula bonusul ca procent din câștigurile lunii curente. Să ne uităm la setările pentru acest tip de acumulare.

Scopul acumularii: Premiu. Calculul se face: Lunar, adică va fi necesar să se atribuie acest bonus angajatului într-o manieră planificată printr-un fel de document de personal:

- transfer de personal,

- Numirea angajamentelor planificate,

- Schimbarea salariilor

- Modificarea taxelor planificate.

Puteți citi mai multe despre evidențele de personal și despre atribuirea angajamentelor planificate unui angajat în articol.

EstimatedBase este un indicator prestabilit. Returnează valorile angajamentelor pentru acele tipuri de calcule care sunt enumerate în filă Calcul de bazăși în același timp aceste angajamente sunt colectate pentru o anumită perioadă. Lista angajamentelor și perioada de calcul a bazei este determinată în filă Calcul de bază. În cazul nostru, calculul bazei se va efectua pentru luna curentă.

Să revenim la formulă. EstimatedBaseînmulțit cu Procent Premium. Indicator Procent Premium nu este predefinit, trebuie să îl creați singur.

Acest indicator este introdus pentru un angajat si se foloseste: În toate lunile după introducerea valorii (utilizare permanentă) . Astfel, acest bonus este atribuit angajatului printr-unul dintre actele de personal, care indică acest lucru Procentul premium, și va rămâne în vigoare până când utilizatorul fie reziliază acest bonus într-un mod planificat, fie până când introduce un alt bonus. document de personal, unde procentul se va modifica.

Următorul pas este alocarea acestui bonus într-o manieră planificată unui angajat. Pentru a face acest lucru, putem folosi documentul din jurnal Modificări ale salariilor angajaților. Există o serie de documente cu care puteți aloca sau modifica unele taxe planificate. În acest caz, documentul Schimbarea salariilor. De la o anumită dată, angajatul Sidorov a fost repartizat Primă procentuală (pentru luna curentă) iar procentul de primă este de 10%.

Această acumulare va fi calculată automat la completarea angajatului în document Salarizare și contribuții .

Acest tip de primă a fost calculat din acumulare Plata prin tarif orar angajat luna aceasta. Dacă utilizatorul își corectează manual plata în funcție de tariful orar, atunci prima va fi recalculată în mod corespunzător.

Procentul premium (pentru luna precedentă)

Următorul tip este o primă, care se percepe și ca procent, dar pentru luna precedentă, adică va fi luată ca bază de calcul pentru acumularea lunii precedente. Există mai multe opțiuni pentru calcularea unei astfel de prime.

Calculul în prima pentru luna precedentă în documentul Bonus

Prima opțiune este calculul din document Premiu, adică sub formă de calcul, stabilim scopul acumularii: Premiu, indicați că Acumularea este efectuată: Conform unui document separat iar vizualizarea documentului apare automat: Premiu.

Formula este aceeași ca și în cazul calculului pentru luna curentă. Diferența este aceea de pe filă Calcul de bază stabilită ca perioadă Luna trecută.

Document suplimentar Premiu acumulăm acest bonus angajatului Sidorov pentru ianuarie 2018. În decembrie, acest angajat avea un salariu de 50.400 de ruble. În consecință, acumularea bonusurilor se va face pe baza acestui salariu.

Procentul de bonus a fost majorat automat doar pentru că acest angajat are încă un calcul de bonus lunar planificat (pentru luna curentă), pentru care acest procent a fost deja setat. Dacă el nu era acolo, atunci graficul Procent Premium rămas neumplut. Și pentru ca valoarea primei să fie calculată, utilizatorul ar trebui să pună singur procentul, adică. introduceti manual sau, daca sunt mai multi angajati si au acelasi procent de bonus, atunci introduceti-l prin comanda Completați indicatorii .

Această opțiune pentru acumularea unui bonus este potrivită dacă bonusul nu este acumulat în mod constant, ci uneori pentru unii angajați. Dacă într-o organizație o astfel de acumulare are loc de la lună la lună, atunci introduceți documentul de fiecare dată Premiu nu este foarte convenabil, așa că este recomandat să faceți acest calcul al primei puțin diferit.

Calculul bonusului pentru luna precedentă în documentul Salarizare și contribuții

Acest tip de acumulare trebuie să fie alocat într-o manieră planificată. Din ianuarie, angajatul Sidorov va fi repartizat Procentul premium (pentru luna precedentă)și vom anula Bonusul pentru luna curentă.

Să transmitem documentul. Să calculăm salariul pe luna ianuarie acestui angajat.

Prima va fi calculată pe baza tarifului orar din luna precedentă. Baza de decontare este de 50.400 de ruble, care au fost acumulate în decembrie 2017.

Calculul bonusului pentru luna precedentă în documentul Calculul salariilor și contribuțiilor (înscriere lunară a dobânzii)

În ZUP 3.1 există o altă opțiune, care este practic similară cu prima, dar diferența este că calculul nu va avea loc în document Premiu, și în document Salarizare și contribuții. În același timp, plătim acest procent lunar cu un document Date pentru salarizare adică, dacă nu îl introducem, atunci calculul pentru angajat nu va avea loc.

Acest tip de bonus se va acumula doar dacă pentru angajat pentru luna curentă este introdus indicatorul Procent Bonus Pentru Luna Anterior (acesta este un indicator arbitrar care trebuie creat, se introduce lunar, personal pentru fiecare angajat).

Baza de calcul este luată și pentru luna precedentă.

Acum trebuie să introducem acest procent pentru angajatul care trebuie să acumuleze acest bonus în luna curentă. O introducem prin document Date pentru salarizare. Pentru angajatul Sidorov pentru ianuarie 2018, procentul de bonus pentru luna precedentă a fost plătit - 5%.

Apoi în document Salarizare și contribuții Acest tip de primă va fi taxat pe o linie separată.

În acest fel, Procentul premium (pentru luna precedentă) se va calcula numai dacă adăugăm acest procent la angajat în document Date pentru salarizare. Această opțiune este potrivită dacă acest tip de primă este acumulat inconsecvent.

Procentul de primă (pentru trimestrul precedent)

Calcul în documentul Adjudecare

Acum luați în considerare prima acumulată pentru trimestrul anterior. Cel mai simplu mod de a configura această acumulare este următoarea. Indicăm scopul acumulării: Premiu, calculul se face: Conform unui document separat. Formula de calcul va fi aceeași ca pentru luna precedentă. Particularitatea este că pe filă Calcul de bază indicat perioada de calcul de bază Luna trecută.

Să vedem cum se calculează această taxă. Depunerea unui document Premiu.

Alegeți tipul de premiu Procentul de primă (pentru trimestrul precedent). Perioada pentru care se calculează prima este încărcată automat. Selectăm angajatul pentru care este necesar să calculăm acest tip de acumulare și înlocuim manual procentul de bonus.

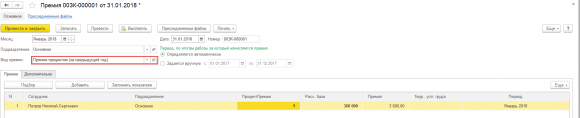

Calculul primei pentru trimestrul din lunile enumerate

ÎN 1C ZUP 3 există posibilitatea de a îmbunătăți acest calcul al primei în cazul în care se presupune că aceasta este planificată să fie acumulată în fiecare trimestru, i.e. stim dinainte in ce luni se va acumula.

În setările acestui tip de calcul, indicăm că prima ar trebui taxa în lunile enumerateși notează care dintre ele. Dacă trebuie să acumulăm o primă pe baza rezultatelor fiecărui trimestru, atunci indicăm lunile ianuarie, aprilie, iulie și octombrie. Bonusul se va acumula doar în lunile specificate în document Salarizare și contribuții. fila Calcul de bază- precizati perioada de calcul trimestrul anterior.

Este necesar să atribuiți acest tip de acumulare unui angajat într-o manieră planificată, de exemplu, printr-un document Schimbarea salariilor. Să adăugăm o nouă taxă. În cazul nostru, acesta este.

Să verificăm acest calcul. Să creăm un document Salarizare și contribuții pentru ianuarie și completați pentru acest angajat.

Procentul de primă (pentru trimestrul precedent) în lunile enumerate angajatul a fost acuzat. Acest tip de acumulare va apărea doar în lunile enumerate (ianuarie, aprilie, iulie, octombrie). Dacă încercăm să completăm documentul pentru februarie 2018, atunci va calcula doar tariful orar.

Procentul de primă (pentru anul precedent)

✅ Seminar „Hack-uri de viață pentru 1C ZUP 3.1”

Analiza a 15 hack-uri de viață contabilă în 1s zup 3.1:

✅ LISTA DE VERIFICARE pentru verificarea salariilor în 1C ZUP 3.1

VIDEO - autoverificare lunară a contabilității:

✅ Salarizare în 1C ZUP 3.1

Instrucțiuni pas cu pas pentru începători:

Un alt angajamente, despre care vom vorbi în acest articol, este prima pentru anul precedent.

Cred că nu are sens să acumulezi acest tip de primă pe o bază planificată, deși poți face acest lucru specificând doar o anumită lună în setările tipului de calcul. De regulă, pentru a calcula o astfel de primă, se utilizează metoda de introducere prin document. Premiu. Prin urmare, în setările pentru acest tip de acumulare, ar trebui să specificați - Conform unui document separat.

Pe fila Calcul de bază trebuie să selectați perioada pentru calcularea bazei - Anul trecut.

Calculați această primă în document Premiu. Alegeți tipul de premiu: Procentul de primă (pentru anul precedent). Perioada de calcul va fi încărcată automat. Indicăm angajatul și notăm procentul de bonus necesar.

Opțiuni suplimentare pentru setarea primei în 1C ZUP 3

ÎN 1 ZUP 3 puteți configura destul de flexibil perioada de calcul de bază, care este inclusă în Baza așezării .

Pe fila Calcul de bază exista un comutator: Câteva luni anterioare. Dacă doriți, puteți seta durata perioadei de bază pentru orice număr de luni și, de asemenea, putem face schimbarea perioadei de bază. Sub Schimbarea perioadei de bază există un comentariu care ajută la stabilirea exactă a lunilor care vor fi luate în considerare pentru calcularea bazei de calcul a bonusului.

De exemplu, dacă setați schimbarea perioadei de bază 2 luni si durata perioadei de bază 2 luni, asta înseamnă că la calcularea acestui tip de calcul în aprilie se va calcula baza de calcul pentru ianuarie - februarie.

Pentru a fi primul care află despre noile publicații, abonați-vă la actualizările blogului meu:

În acest articol, experții 1C vorbesc despre înființarea în „1C: Salarizare și HR 8” Rev. 3 tipuri de calcul a bonusurilor - coduri pentru tipurile de impozit pe venitul personal și categorii de venit în cazul plății unui bonus lunar, a unui unu- bonus de timp și un bonus aniversar (plătit din companiile cu profit) pentru reflectarea corectă în raportarea impozitului pe venitul personal.

Coduri de venit pentru contabilitate premium

Ordinul nr. ММВ-7-11/ din 22 noiembrie 2016 [email protected] Serviciul Fiscal Federal al Rusiei a aprobat coduri de venit: 2002 și 2003 pentru a contabiliza primele.

Necesitatea împărțirii primei în venituri cu codul 2002 și 2003 ridică întrebarea ce se înțelege prin cuvântul „primă”.

Din punctul de vedere al Codului Muncii (articolul 129), bonusul este unul dintre tipurile de plăți stimulative pentru salarii. Articolul 135 din Codul Muncii al Federației Ruse, care reglementează stabilirea salariilor, prevede că sistemele de bonusuri sunt stabilite prin contracte colective, acorduri, reglementări locale în conformitate cu legislația muncii și alte acte juridice de reglementare care conțin norme de drept al muncii. Articolul 191 din Codul Muncii al Federației Ruse enumeră bonusul ca unul dintre stimulentele pentru muncă. Nu există alte referințe la cuvântul „bonus” în Codul Muncii și, prin urmare, toate bonusurile atribuite în conformitate cu Codul Muncii al Federației Ruse sunt legate de salarii.

Deci, ordinul Serviciului Fiscal Federal al Rusiei a împărțit toate primele în prime cu codul:

- 2002 - valoarea bonusurilor plătite pentru rezultatele producției și alți indicatori similari prevăzuți de normele legislației Federației Ruse, contractele de muncă (contractele) și (sau) contractele colective (plătite nu în detrimentul profiturilor organizației, nu pe cheltuiala fondurilor cu destinație specială sau a veniturilor vizate);

- 2003 - sume de remunerare plătite din profiturile organizației, fondurile cu destinație specială sau veniturile alocate.

Se înțelege că recompensele plătite din profit nu sunt alocate pentru realizările muncii, ci sunt programate să coincidă cu aniversări și sărbători, să încurajeze sportul sau alte succese creative. Dacă reglementările locale care reglementează o astfel de remunerație nu folosesc cuvântul „primă”, atunci aceste plăți sunt tratate ca venituri cu codul 4800.

Într-o scrisoare din 07.08.2017 Nr. SA-4-11 / [email protected] Serviciul Fiscal Federal al Rusiei a clarificat că remunerația cu codul de venit 2002 include bonusuri legate de salarii:

- sporuri plătite: conform rezultatelor muncii pe lună, trimestru, an;

- bonusuri unice pentru o sarcină deosebit de importantă;

- premii în legătură cu acordarea de titluri onorifice, cu acordarea premiilor de stat și departamentale;

- remunerație (bonusuri) pentru obținerea rezultatelor de producție;

- sporuri plătite de instituțiile bugetare;

- alte premii similare.

Cu toate acestea, Hotărârea Curții Supreme a Federației Ruse din 16 aprilie 2015 nr. GK15-2718 alocă bonusuri în funcție de frecvență și stabilește că bonusurile legate direct de salarii trebuie plătite în același mod ca și salariile. Data primirii efective a veniturilor din aceste prime ar trebui considerată ca ultima zi a lunii pentru care se acumulează această primă. Astfel, Curtea Supremă a clarificat modul de calificare a primelor de performanță (cod 2002) care au o frecvență lunară.

Scrisoarea Ministerului Finanțelor al Rusiei din 29 septembrie 2017 Nr. 03-04-07 / 63400 răspunde la întrebarea despre data primirii efective a veniturilor din prime de producție (tot cu codul 2002), dar cu o frecvență diferită: una -timp, trimestrial, anual. Pentru aceștia, data încasării efective a veniturilor este stabilită în ziua în care banii au fost trași de la casierie sau virati din contul curent al companiei pe cardul salariatului.

Cum se configurează tipurile de calcul de bonus în „1C: ZUP 8” ed. 3

Începând cu versiunea 3.1.5.170, în programul „1C: Salarizare și HR 8” ediția 3, au fost modificate setările pentru tipurile de calcul, care au ca Misiuni de acumulare ales Premiu. Data primirii efective a veniturilor pentru premiu este determinată în funcție de Categorii de venituri. Categoria de venit indicat în fișa tip calcul de pe filă Impozite, contributii, contabilitateși poate lua valorile:

- Salariu;

- ;

- Alt venit.

Pentru acumulare cu categorie de venit Salariu la fel de Datele încasării efective a veniturilor raportul 6-NDFL stabilește ultima zi a lunii pentru care s-a făcut această acumulare.

Pentru alte taxe Data primirii efective a venituluiîn raportul 6-NDFL, aceasta este ziua plății efective a venitului către angajat.

Categoriile disponibile pentru selecție sunt determinate de setări Tipul de venit pentru impozitul pe venitul persoanelor fizice. Dacă cardul Tipul de venit pentru impozitul pe venitul persoanelor fizice steagul stabilit Conform cu salariile, apoi Categoria de venit pot fi alese:

- Salariu;

- Alte venituri din muncă.

Dacă Tipul de venit pentru impozitul pe venitul persoanelor fizice nu Conform cu salariile(steagul nu este setat), atunci următoarele categorii sunt disponibile pentru selecție:

- Alte venituri din muncă;

- Alt venit.

Stabilirea unor tipuri de impozit pe venitul personal

Orez. 1. Stabilirea tipurilor de impozit pe venitul persoanelor fizice

Orez. 2. Ajustarea bonusului de performanță

Configurați categorii de venituri

Pentru bonusuri de performanță, setați Cod de venit„2002” și, în funcție de frecvența de premiere, selectați Categoria de venit din optiuni:

- Salariu;

- Alte venituri din muncă(vezi fig. 2).

Orez. 3. Stabilirea unui bonus plătit din profiturile organizației

Pentru bonusurile plătite din profiturile organizației, fondurile cu destinație specială sau veniturile alocate, trebuie stabilit Cod de venit 2003.

Având posibilitatea de a alege Categorii de venituri dintre următoarele opțiuni:

- Alte venituri din muncă;

- Alt venit(Vezi fig. 3).

Orez. 4. Document „Premiu”

Notă că specificarea categoriei în acest caz este importantă pentru alegerea cotei impozitului pe venitul persoanelor fizice pentru nerezidenți. Un impozit la o cotă de 13% pentru un astfel de bonus pentru nerezidenți în conformitate cu paragraful 3 al articolului 224 din Codul fiscal al Federației Ruse este calculat în program dacă Categorii de venituri - Alte venituri din muncă.

Luați în considerare exemple de stabilire a bonusurilor în programul „1C: Salariul și HR 8” ediția 3 și reflectând în calculul 6NDFL.

Exemplul 1

Primă lunară cu cod de venit„2002” și Categoria de venit„Plată” este taxată pe un document separat. Premiul este declarat lunar. Luna urmatoare careia se acumuleaza, in vederea determinarii Datele veniturilor efective– ianuarie 2018, indicat în câmp Lună(Fig. 4).

Prin urmare, în Secțiunea 2 a raportului 6NDFL pentru primul trimestru al anului 2018, prima lunară pentru ianuarie este afișată în rândurile:

130: 10.000 de ruble

140: 936 rub.

Exemplul 2

Bonus unic cu cod de venit„2002” și Categoria de venit

130: 10.000 de ruble

140: 936 rub.

Exemplul 3

Bonusul de aniversare al angajatului în valoare de 10.000 RUB, stabilit în conformitate cu recomandările de mai sus, a fost acumulat și plătit în perioada intercont din 15 februarie 2018

Premiul pentru aniversarea angajatului cod de venit„2003” și Categoria de venit„Alte venituri din muncă” se acumulează într-un document separat similar cu Exemplul 1.

În secțiunea 2 a raportului 6NDFL pentru primul trimestru din 2018, prima unică pentru ianuarie este afișată în rândurile:

130: 10.000 de ruble

140: 936 rub.

Notă, în „1C: Salariul și managementul personalului 8” (rev. 3) nu se recomandă schimbarea categoriilor în setările de bonusuri acumulate anterior. Pentru a evita modificări în rapoartele deja generate, se recomandă crearea unor noi tipuri de calcule.

Multe întreprinderi, pe lângă salariul stabilit, plătesc angajaților o remunerație pe baza rezultatelor muncii - un bonus. În acest articol, vom analiza modul în care programul 1C Accounting 8 edition 3.0 reflectă acumularea de bonusuri pentru un angajat. Voi prezenta exemplul interfeței Taxi, care este recomandat de 1C.

Bonusul în sine în programul 1C Contabilitate 8 ed.3.0 nu este calculat, așa că puteți specifica doar mărimea acestuia la calcularea salariilor.

În exemplul nostru, prima va fi lunară, iar mărimea acesteia va fi fixă. În acest caz, este suficient să adăugați bonusul o dată prin „Angajare” sau „Transfer personal” iar pe viitor acesta va fi completat automat în documentul „Stalari”.

Dacă mărimea bonusului se modifică de la lună la lună, atunci puteți fie să adăugați un bonus unui angajat prin „Angajare” sau „Transfer de personal” cu o anumită sumă, apoi pur și simplu să faceți o corectare a sumei în documentul de acumulare. Sau alegeți calcularea manuală a primei în document și notați suma.

Cu toate acestea, mai întâi, tipul de acumulare „premium” trebuie adăugat la directorul „Angajări”.

Pentru a face acest lucru, accesați fila „Salariu și personal”, selectați „Mai multe” și „Setări salariale”. În setări, accesați hyperlinkul „Angajări”.

Creați o nouă acumulare făcând clic pe butonul „Creați”. Specificați numele și codul de acumulare. Selectăm codul impozitului pe venit personal 2000. Tipul de venit pentru primele de asigurare este „Venituri impozabile integral cu prime de asigurare”.

Tipul de cheltuială conform articolului 255 din Codul fiscal al Federației Ruse - p.p. 2.

Setăm caseta de selectare „Inclus în angajamente pentru calcularea angajamentelor” Coeficientul raional „și „Alocația de nord”.

Nu specificam metoda de reflexie, deoarece este la fel cu modul în care este plătit angajatul.

Faceți clic pe „Salvați și închideți”.

Apoi, adăugați angajatului „Bonus lunar” acumulat. Dacă angajatul este doar angajat, acest lucru se poate face în documentul „Angajare”, în care primul rând indică salariul salariatului, iar al doilea este bonusul lunar.

În cazul în care bonusul este atribuit unui angajat care a fost deja angajat de întreprindere, puteți utiliza documentul „Transfer de personal”, aflat tot în fila „Salariu și personal”.

Caseta de selectare „Modificare angajamente” este bifată în document și noua angajamente „Primă lunară” este adăugată în al doilea rând.

Acum, atunci când unui salariat se acumulează un salariu, bonusul lunar se va acumula automat și în suma specificată în documentul „Transfer de personal”.

Pentru a acumula bonusuri unui angajat în fila „Salariu și personal” din secțiunea „Toate angajamentele”, creați documentul „Stabilizare” și faceți clic pe butonul „Completare”.

După completarea documentului, se calculează o primă lunară, impozitul pe venitul personal pe acesta și contribuțiile.

Asa se face ca in programul 1C Contabilitate 8 ed.3.0 poti acumula bonusuri unui angajat. Și despre cum să angajezi un angajat pentru un job part-time, vezi